Особливості контролю за міжнародним оподаткуванням в умовах воєнного стану — роз’яснення ДПС

- 04.08.2022 16:32

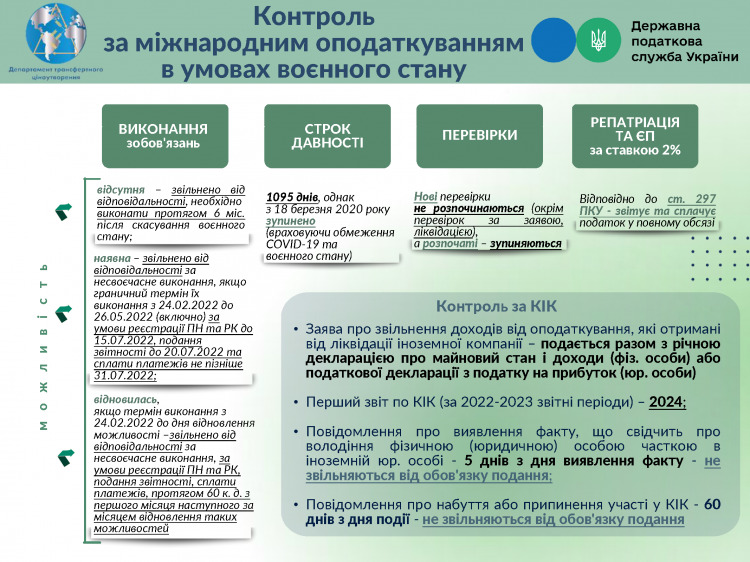

Державна податкова служба України для забезпечення взаємодії з платниками податків інформує про права та обов’язки платників та контролюючих органів з питань міжнародного оподаткування (оподаткування доходів нерезидента, контроль за контрольованими іноземними компаніями та нерезидентами).

Щодо подання додатку ПН до декларації з податку на прибуток та відповідальності платників за порушення податкового законодавства

Відповідно до вимог п. 103.9 ст. 103 Податкового кодексу України від 02.12.2010 № 2755-VI зі змінами та доповненнями (далі – Кодекс) звітувати до податкового органу про утримані та сплачені до бюджету податки з доходів нерезидентів мають особи, які виплачують такі доходи. Такою звітністю є додаток ПН до податкової декларації з податку на прибуток підприємства.

Згідно з підп. 141.4.2 п. 141.4 ст. 141 Кодексу особами, які надають звітність, є резиденти, у тому числі фізичні особи – підприємці, фізичні особи, які провадять незалежну професійну діяльність, або суб’єкти господарювання (юридичні особи чи фізичні особи – підприємці), які обрали спрощену систему оподаткування, або інші нерезиденти, які провадять господарську діяльність через постійне представництво на території України, які здійснюють на користь нерезидента або уповноваженої ним особи будь-яку виплату з доходу із джерелом його походження з України, отриманого таким нерезидентом (у тому числі на рахунки нерезидента, що здійснюються в національній валюті).

Тимчасово, на період до припинення або скасування воєнного стану на території України, справляння податків і зборів здійснюється з урахуванням особливостей, визначених підп. 69.1 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» Кодексу (зміни внесені Законом від 12 травня 2022 року № 2260).

Для платників законодавчі зміни передбачають особливості справляння податків у таких ситуаціях:

- у платника відсутня можливість своєчасно виконати податковий обов’язок – звільнено від відповідальності, проте зобов’язано виконати такий обов’язок протягом 6 місяців після припинення або скасування воєнного стану;

- платник має можливість своєчасно виконувати податковий обов’язок – звільнено від відповідальності за несвоєчасне виконання таких зобов’язань, граничний термін виконання яких припадає на період з 24.02.2022 до 27.05.2022 за умови реєстрації податкових накладних та розрахунків коригування до 15 липня 2022 року, подання податкової звітності до 20.07.2022 року та сплати податків та зборів не пізніше 31.07.2022;

- у платника відновилась можливість виконувати свої податкові обов’язки, термін виконання яких припадає на період з 24.02.2022 до дня відновлення можливості – звільнено від відповідальності за несвоєчасне виконання таких обов’язків за умови реєстрації податкових накладних та розрахунків коригування, подання звітності, сплати податків і зборів протягом 60 календарних днів з першого місяця, наступного за місяцем відновлення таких можливостей.

Підтвердження можливості чи неможливості виконання платником податків обов’язків здійснюватиметься за окремими порядком, який буде затверджено Міністерством фінансів України.

Водночас відповідно до вимог п. 521 підрозд. 10 розд. ХХ «Перехідні положення» Кодексу за порушення податкового законодавства, вчинені протягом періоду з 1 березня 2020 року по останній календарний день місяця (включно), в якому завершується дія карантину, встановленого Кабінетом Міністрів України на всій території України з метою запобігання поширенню на території України коронавірусної хвороби (COVID – 19), штрафні санкції не застосовуються.

Строки давності

Відповідно до вимог п. 102.1 ст. 102 Кодексу загальний строк давності для проведення перевірок та визначення суми грошових зобов’язань для контролюючого органу та платника податків складає 1095 днів (3 роки), що настає за останнім днем граничного строку подання податкової декларації та/або граничного строку сплати грошових зобов’язань, нарахованих контролюючим органом, а якщо така податкова декларація була надана пізніше, – за днем її фактичного подання.

У разі подання платником податку уточнювального розрахунку до податкової декларації або уточнювальної декларації строк 1095 днів обраховується з дня подання уточнювального розрахунку (декларації) в межах поданих уточнень.

Згідно з п. 522 підрозд. 10 розд. XX Кодексу (із змінами, внесеними Законом від 13.05.2020 № 591-IX) на період з 18.03.2020 по останній календарний день місяця (включно), в якому завершується дія карантину, встановленого Кабінетом Міністрів України на всій території України з метою запобігання поширенню на території України коронавірусної хвороби (COVID-19), зупинено перебіг строків давності, передбачених статтею 102 Кодексу.

Проте дія пункту 522 підрозділу 10 розділу XX «Перехідні положення» Кодексу зупинена на період дії воєнного, надзвичайного стану (зміни внесено Законом України від 15.03.2022 №2120-IX).

Водночас відповідно до вимог п. 102.9 ст. 102 Кодексу (зі змінами, внесеними Законом України від 15.03.2022 № 2120-IX) перебіг строків давності на період дії правового режиму воєнного, надзвичайного стану для платників та контролюючого органу зупинено.

Таким чином, строки давності в частині оподаткування доходів нерезидентів зупинено з 18.03.2020.

Щодо здійснення перевірок із питань оподаткування доходів нерезидентів

Під час дії воєнного стану в Україні податкові перевірки не розпочинаються, а розпочаті перевірки – зупинено, крім документальних позапланових перевірок, що проводяться на звернення платника податків та/або з підстав, визначених, зокрема, підп. 78.1.7 п. 78.1 ст. 78 Кодексу в частині оподаткування доходів нерезидента (підп. 69.2 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» Кодексу).

Слід також зазначити, що стосовно перевірок, які завершено, терміни надання заперечень до акту перевірок та оскарження прийнятих податкових повідомлень рішень також призупиняються на період воєнного стану в Україні.

Водночас щодо зупинених відповідно до вищевказаних норм Кодексу перевірок із питань оподаткування доходів нерезидентів терміни проведення таких перевірок також призупиняються.

Щодо єдиного податку за відсотковою ставкою в розмірі 2%

Відповідно до вимог п. 9 підрозд. 8 розд. ХХ «Перехідні положення» Кодексу платники податків мали змогу добровільно змінити систему оподаткування із загальної на ІІІ групу єдиного податку за ставкою 2% доходу.

Проте відповідно до п. 297.5 ст. 297 Кодексу платники єдиного податку, які здійснюють виплати з доходів нерезидентів із джерелом їх походження з України, здійснюють нарахування та сплату податку з цих доходів, подають звітність у порядку, в розмірі та в строки, встановлені розділом ІІІ Кодексу.

Контроль за контрольованими іноземними компаніями

Правила оподаткування прибутку КІК встановлено ст. 392 Кодексу. Вони передбачають, що українські резиденти (як фізичні, так і юридичні особи), які володіють компаніями в інших країнах (або фактично їх контролюють), будуть зобов’язані сплатити в Україні податок з нерозподілених прибутків таких компаній.

Іноземна компанія вважатиметься КІК в Україні, якщо:

- частка, якою податковий резидент України (юридична або фізична особа) володіє в такій компанії, становить більш ніж 50% або більш ніж 10% (за умови, що сумарно резиденти України володіють у такій КІК часткою у розмірі 50% і більше);

- або податковий резидент України (юридична або фізична особа) здійснює фактичний контроль над такою іноземною компанією (самостійно або разом з іншими податковими резидентами України).

Фактичний контроль має місце за наявності хоча б однієї з обставин, що визначена в Кодексі. Такими обставинами є, наприклад, надання особою зобов’язальних вказівок органам управління іноземної компанії, можливість здійснювати або блокувати операції за банківським рахунком такої іноземної компанії та інші.

Згідно із Законом України від 07.12.2020 № 1117-IX «Про внесення змін до Податкового кодексу України та інших законів України щодо забезпечення збору даних та інформації, необхідних для декларування окремих об’єктів оподаткування» п. 54 підрозд. 10 розд. ХХ Кодексу викладено в такій редакції: встановлено особливості застосування положень про оподаткування прибутку контрольованої іноземної компанії протягом перехідного періоду, зокрема першим звітним (податковим) роком для звіту про контрольовані іноземні компанії є 2022 рік (якщо звітний рік не відповідає календарному року – звітний період, що розпочинається у 2022 році). Контролюючі особи мають право подати звіт про контрольовані іноземні компанії за 2022 рік до контролюючого органу одночасно з поданням річної декларації про майновий стан і доходи або податкової декларації з податку на прибуток підприємств за 2023 рік із включенням зазначеного у такому звіті скоригованого прибутку контрольованої іноземної компанії, що підлягає оподаткуванню в Україні, до показників відповідних декларацій за 2023 рік.

Відповідно до пункту 14 підрозділу 1 розділу XX Кодексу платник податків подає до контролюючого органу одночасно з податковою декларацією за відповідний податковий (звітний) рік складену в довільній формі заяву про звільнення таких доходів від оподаткування.

Декларації та заяви про застосування пільги, що полягає у звільненні від оподаткування податком на доходи фізичних осіб доходів, отриманих від ліквідації іноземної компанії, за 2021 рік подаються до контролюючого органу відповідно до підп. 69.1 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» Кодексу.

Згідно з підп. 392.5.5 п. 392.5 ст. 392 Кодексу фізична особа – резидент України або юридична особа – резидент України надсилає до контролюючого органу Повідомлення про набуття або припинення участі у контрольованих іноземних компаніях протягом 60 днів з дня такого набуття (початку здійснення фактичного контролю) або відчуження (припинення фактичного контролю). Обов’язок такого подання залишається й на сьогодні.

Наказом Міністерства фінансів України від 22.09.2021 № 512 затверджено форму та порядок надсилання до контролюючого органу повідомлення про набуття (початок здійснення фактичного контролю) або відчуження частки (припинення фактичного контролю) резидентом в іноземній юридичній особі або майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

На сьогодні згідно з підп. 392.6.3 п. 392.6 ст. 392 Кодексу будь-який контролюючий орган, інший орган державної влади, банк або фінансова установа, який виявив факти, що свідчать про володіння фізичною (юридичною) особою – резидентом України часткою в іноземній юридичній особі, надсилає повідомлення про це ДПС засобами електронного зв’язку не пізніше від п’яти робочих днів із дня виявлення зазначених фактів.

Інформацію надано з урахуванням законів про внесення змін до Податкового кодексу України від 03.03.2022 №2118-ІХ (набрав чинності 07.03.2022), від 15.03.2022 №2120-IX (набрав чинності 17.03.2022), від 24.03.2022 №2142-ІХ (набрав чинності 05.04.2022), від 01.04.2022 № 2173-IX (набрав чинності 16.04.2022), від 12.05.2022 №2260-ІХ (набрав чинності 27.05.2022).

СВІЖИЙ ВИПУСК

ВИДАННЯ

© Юридична практика, 1997-2024. Всі права захищені

Видавництво

Видавництво